คนไทยต้องกุมขมับกันอีกรอบ!! หลังแบงก์ชาติประกาศขึ้นดอกเบี้ยนโยบายอีกรอบ 0.25% ไปอยู่ที่ 1% ที่ปฏิเสธไม่ได้ว่า ใครที่กู้หนี้ยืมสิน ใครที่ต้องผ่อนบ้าน ก็ต้องเหงื่อตกกันบ้าง เพราะดอกเบี้ยแบงก์ต้องพาเหรดขึ้นตาม ส่วนจะขึ้นอย่างไร เท่าใด ดอกเบี้ยเงินฝากขึ้นหรือไม่ ก็รอฟังผลจากแต่ละแบงก์

เข้าสู่ยุคดอกเบี้ยแพง

แต่ในปี 65 นี้ ยังเหลือการประชุม กนง.อีก 1 ครั้งในรอบปกติ ยกเว้นจะมีรอบพิเศษเกิดขึ้น โดยนักเศรษฐศาสตร์จากหลายสำนักวิจัยได้คาดกันว่า ถึงอย่างไรก็อาจจะขึ้นดอกเบี้ยอย่างน้อย 0.25% อีกครั้ง ทำให้สิ้นปี 65 ดอกเบี้ยนโยบายจากแบงก์ชาติจะอยู่ที่ 1.25% ซึ่งสอดรับกับที่แบงก์ชาติส่งสัญญาณจะกลับเข้าสู่ภาวะปกติอย่างค่อยเป็นค่อยไป หรือพูดง่าย ๆ ก็คือ ค่อย ๆ ขึ้นดอกเบี้ย เพื่อไม่ให้เกิดแรงกระชาก เพราะหากขึ้นแรงไป เครื่องยนต์เศรษฐกิจอาจชะงักได้ บรรดาลูกหนี้เงินกู้ทั้งหลายอาจจมกองหนี้มากขึ้นก็เป็นไปได้

ยิ่งไปกว่านั้น…ในปี 66 หลายสำนักวิจัยเศรษฐกิจ เช่น สำนักวิจัยธนาคารซีไอเอ็มบีไทย, ศูนย์วิจัยเศรษฐกิจและธุรกิจ ธนาคารไทยพาณิชย์ และวิจัยกรุงศรีฯ ได้ประเมินว่า ในรอบครึ่งแรกปี 66 แบงก์ชาติโดย กนง.จะขึ้นดอกเบี้ยนโยบายต่อเนื่องแบบค่อยเป็นค่อยไปอีก 2-3 ครั้งในการประชุมที่จะเกิดขึ้นรอบครึ่งปีแรก ครั้งละ 0.25-0.50% ซึ่งทำให้ดอกเบี้ยนโยบายจะกลับมาอยู่ที่ 1.75-2.50%

สิ้นปี 66 สะท้อนถึงดอกเบี้ยขาขึ้นอย่างแท้จริง!

แบงก์ขึ้นทั้งกระดาน

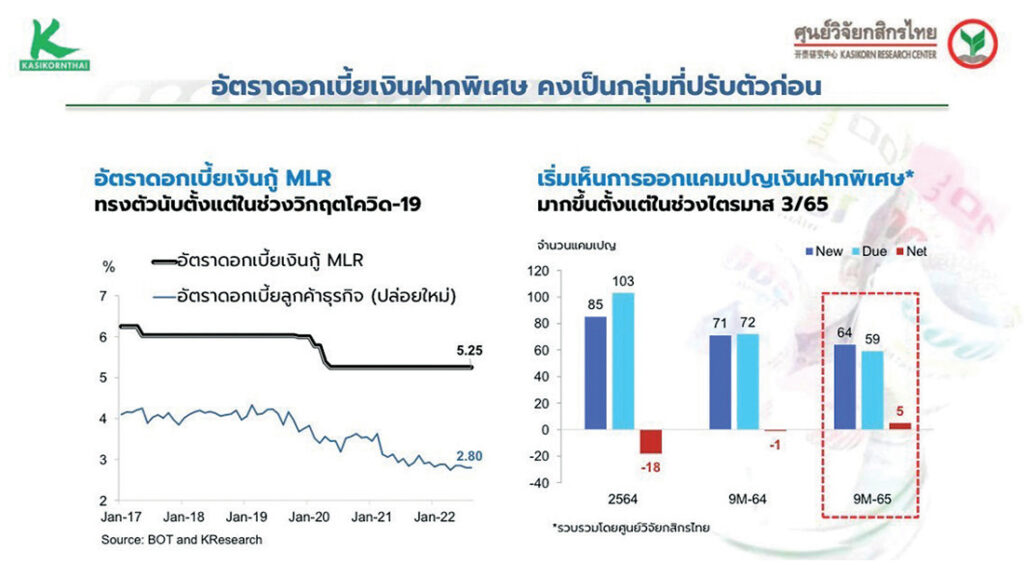

หลายคนยังจับตามองว่าการส่งผ่านนโยบายการเงินด้านดอกเบี้ยจะเกิดขึ้นเมื่อไร และแรงขนาดไหน เพราะในการขึ้นดอกเบี้ยนโยบายครั้งแรกเมื่อเดือน ส.ค. ในรอบหลายปีของ กนง. บรรดาธนาคารต่าง ๆ ได้ตรึงดอกเบี้ยเพื่อช่วยลูกหนี้ฝั่งเงินกู้ในช่วงที่ค่าครองชีพก็เพิ่มขึ้นทั้งจากราคาน้ำมันและราคาสินค้าอาหารแพงขึ้น แถมยังเพิ่งจบจากโควิด ซึ่งยังมีอีกหลายครัวเรือนและภาคธุรกิจรายได้ยังไม่ฟื้นคืนกลับมาเป็นปกติ จนกระทบการชำระหนี้ก่อนหน้านี้ จึงต้องมีมาตรการปรับโครงสร้างหนี้ออกมารองรับกลุ่มที่ใกล้จะไปไม่รอด

แต่เป็นเรื่องที่หลีกเลี่ยงไม่ได้ เพราะเมื่อขึ้นดอกเบี้ยนโยบาย หน่วยงานกำกับดูแลอย่างแบงก์ชาติก็ย่อมอยากเห็นการส่งผ่านดอกเบี้ยไปยังธนาคารต่าง ๆ ซึ่งหมายถึงลูกค้าของธนาคารก็ได้รับผลกระทบแบบเต็ม ๆ ในฝั่งเงินกู้ และเพื่อให้เกิดความสมดุลในการบริหารจัดการต้นทุน ก็จะขึ้นดอกเบี้ยฝั่งเงินฝากไปด้วย เรียกว่าขึ้นทั้งกระดาน

“ปิติ ดิษยทัต” ผู้ช่วยผู้ว่าการ แบงก์ชาติ ได้ยอมรับว่า “กนง.ขึ้นดอกเบี้ยในรอบนี้ ทำให้ธนาคารพาณิชย์ต้องขึ้นดอกเบี้ยตามมา แต่อาจทยอยปรับขึ้นแบบค่อยเป็นค่อยไปของแต่ละแห่ง แต่เชื่อว่าธนาคารจะยังดูแลกลุ่มเปราะบางที่รายได้ฟื้นไม่เต็มที่ ถือเป็นเรื่องปกติในการส่งผ่านนโยบายที่จะเห็นการขึ้นดอกเบี้ยของฝั่งธนาคาร”

คนกู้บ้าน-ธุรกิจอ่วม

นั่นทำให้สถาบันการเงินต่าง ๆ ทยอยปรับขึ้นดอกเบี้ยอ้างอิงตาม ทั้งฝั่งเงินกู้ และเงินฝาก ซึ่งคนไทยที่จะได้รับผลกระทบมากที่สุดเห็นจะเป็นฝั่งเงินกู้ อย่างคนที่กู้สินเชื่อบ้าน เพราะดอกเบี้ยอ้างอิงที่ปรับขึ้น สินเชื่อบ้านจะได้รับผลเต็ม ๆ เนื่องจากใช้ดอกเบี้ยที่เรียกว่า เอ็มอาร์อาร์ หรือดอกเบี้ยรายย่อยชั้นดี เป็นฐานการคิดคำนวณที่เรียกเก็บจริงเช่นเดียวกับภาคธุรกิจที่ก็ได้รับผลกระทบเพราะดอกเบี้ยที่ธนาคารคิดจะคำนวณจากฐานเอ็มแอลอาร์ หรือดอกเบี้ยลูกค้ารายใหญ่ชั้นดีประเภทเงินกู้แบบมีระยะเวลา และเอ็มโออาร์ หรือดอกเบี้ยลูกค้ารายใหญ่ชั้นดีประเภทเงินเบิกเกินบัญชี

หนักสุด!! คงเป็นธุรกิจเอสเอ็มอี เพราะต้นทุนที่สูงขึ้น ทำให้กระทบต่อผลกำไร และการบริหารจัดการเงินที่ต้องหมุนเงินให้ทัน ในยามที่ภาระหนี้เพิ่มขึ้น เหมือนกับครัวเรือนที่ต้องจ่ายดอกเบี้ยบ้านแพงมากขึ้น และแบงก์ที่นำร่องขึ้นดอกเบี้ยในครั้งนี้คือธนาคารพาณิชย์ขนาดใหญ่อย่างธนาคารกรุงเทพ ปรับขึ้นดอกเบี้ยเงินฝากเพิ่มขึ้น 0.15-0.50% ต่อปี และปรับขึ้น เอ็มแอลอาร์ 0.40%, เอ็มโออาร์ เพิ่มขึ้น 0.375% และเอ็มอาร์อาร์ เพิ่มขึ้น 0.30%

ในขณะที่ธนาคารของรัฐ อย่างธนาคารอาคารสงเคราะห์ (ธอส.) ประกาศก่อนว่า ขอตรึงดอกเบี้ยบ้านไว้จนถึงสิ้นปีนี้ และอาจปรับเพิ่มในครึ่งปีแรกปี 66 ตามตลาด เหมือนกับธนาคารออมสิน ที่เลือกช่วยลูกค้าไว้ก่อนโดยไม่ปรับดอกเบี้ยขาเงินกู้ แถมยังปรับเพิ่มดอกเบี้ยเงินฝากออมทรัพย์ ซึ่งถือเป็นการช่วยไม่ให้ชาวบ้านเดือดร้อนไปมากกว่านี้

ดอกเบี้ยขึ้นเงินบาทอ่อน

ไม่เพียงเท่านั้น หลังจาก กนง.ได้ประกาศขึ้นดอกเบี้ยนโยบาย 0.25% ในครั้งนี้ ทำให้ค่าเงินบาทซึ่งในรอบ 1 เดือนที่ผ่านมามีทิศทางที่อ่อนค่าแบบสุด ๆ ในรอบกว่า 16 ปี ยิ่งอ่อนค่าร่วงแรงหนักเข้าไปอีก จนพุ่งทะลุ 38 บาทต่อดอลลาร์ไปไกลทีเดียว สิ่งนี้จะยิ่งเพิ่มต้นทุนให้กับภาคธุรกิจโดยเฉพาะผู้นำเข้าสินค้า เนื่องจากเมื่อแปลงค่าเงินบาทเป็นดอลลาร์ จะทำให้กำไรที่ได้กลับน้อยลง เพราะต้องควักเงินบาทมากกว่าเดิม และเมื่อเพิ่มต้นทุนให้ผู้ประกอบธุรกิจแล้ว สุดท้ายก็ผลักภาระส่วนนี้มาให้ผู้บริโภคอย่างหลีกเลี่ยงไม่ได้ ด้วยการปรับขึ้นราคาสินค้า เพื่อรักษาผลกำไรไว้!

จากการประเมินผลกระทบค่าเงินบาทต่อภาคธุรกิจของศูนย์วิจัยกสิกรไทย โดยค่าเงินบาทอ่อนค่า 10-15% กระทบต่อต้นทุนนำเข้าของภาคอุตสาหกรรมเฉลี่ย 2.2% ทำให้หลังจากนี้จะเห็นผู้ประกอบธุรกิจออกมาเรียกร้องแบงก์ชาติ ซึ่งถือเป็นผู้ดูแลนโยบายการเงินส่วนนี้ และมีเครื่องไม้เครื่องมือแบบที่เรียกว่า จัดการได้แต่ความยากคงอยู่ที่ ทำอย่างไรไม่ให้กระทบกับคนไทยอีกฝั่ง หากใช้ยาแรง หรือขึ้นดอกเบี้ยแบบรุนแรง 0.5% อย่างที่นักเศรษฐศาสตร์หลายคนได้มองไว้

ชี้ซ้ำเติมภาระพุ่งอีก

เรียกว่าภาระต้นทุนการเงินของครัวเรือนและภาคธุรกิจเพิ่มขึ้น ยิ่งดอกเบี้ยขาขึ้นยิ่งซ้ำเติมหนักเข้าไปอีก เชื่อว่าจะยังไม่หยุดแค่นี้ เพราะในปี 66 อย่างที่รู้กัน แบงก์ชาติได้ให้เหล่าบรรดาธนาคารพาณิชย์ที่มีพอร์ตเงินฝากได้กลับมานำส่งเงินให้กองทุนเพื่อการฟื้นฟูและพัฒนาระบบสถาบันการเงินที่ 0.46% หลังจากให้ส่วนลดครึ่งหนึ่ง หรือเก็บ 0.23% ในช่วงโควิด เพื่อช่วยเหลือต้นทุนและนำส่วนนั้นมาช่วยลูกหนี้ในยามลำบาก แต่เมื่อขณะนี้เศรษฐกิจเริ่มฟื้น ทุกอย่างเริ่มกลับมาปกติ ทำให้แบงก์ชาติได้เรียกเก็บเต็มจำนวนอีกครั้ง ทำให้ต้นทุนธนาคารเพิ่ม ดอกเบี้ยเงินกู้ก็ต้องเพิ่มตาม

นอกจากนี้!! สัญญาณ กนง.ที่ขึ้นดอกเบี้ยยังคงมีอยู่ในปี 66 ทำให้ธนาคารพาณิชย์ทยอยปรับขึ้นดอกเบี้ยเงินฝากและเงินกู้ แม้ว่าสภาพคล่องมีอยู่มากขึ้นอยู่สูงก็ตาม ซึ่งลูกหนี้ต้องเตรียมตัวเตรียมใจเพราะต้องจ่ายหนักเพิ่มขึ้น จึงต้องติดตามความเสี่ยงการชำระหนี้คืนของลูกหนี้ และอาจกลายเป็นหนี้ด้อยคุณภาพหรือเอ็นพีแอลในอนาคตได้ ซึ่งศูนย์วิจัยกสิกรไทยได้ประเมินเอ็นพีแอลไว้ 2.9-3.1% ในปี 66 จากปัจจุบันอยู่ที่ 2.88% เพราะอาจขึ้นได้บ้างจากเศรษฐกิจที่ฟื้นไม่ทั่วถึง รายได้ฟื้นไม่เต็มที่ แม้มีมาตรการปรับโครงสร้างหนี้ และมาตรการแก้หนี้ต่าง ๆ ก็ตาม

จ่ายค่างวดเพิ่มแค่ไหน

คำถามที่ทุกคนอยากรู้คือ เมื่อดอกเบี้ยขึ้นแล้วจะกระทบต่อการผ่อนค่างวดของเราแค่ไหน ยกตัวอย่างหากดอกเบี้ยขึ้น 1% ภาระผ่อนต่อเดือนจะเพิ่มขึ้นเป็น 10-11% ที่ได้รับผลกระทบคือสินเชื่อบ้าน สินเชื่อธุรกิจ เป็นต้น เช่น หากจ่ายค่างวดเดือนละ 100 บาท แบ่งเป็นเงินต้น 70 บาท และดอกเบี้ย 30 บาท แต่หากดอกเบี้ยขึ้น อาจจ่ายค่างวดเท่าเดิมแต่เงินต้นเหลือ 60 บาท ดอกเบี้ยอาจเพิ่มเป็น 40 บาท เป็นต้น ซึ่งบางรายค่างวดอาจเพิ่มขึ้นได้ขึ้นอยู่กับแต่ละสัญญาเงินกู้ ซึ่งก็มีทั้งข้อดีและข้อเสียแตกต่างกันออกไป

ดังนั้น สิ่งที่ลูกหนี้อย่างเราทำได้คือ บริหารจัดการเงินในกระเป๋าให้ดี และเลือกเปรียบเทียบแคมเปญที่คิดว่าคุ้มค่า เหมาะกับความสามารถหรือกำลังในการจ่ายหนี้คืนของเราให้มากที่สุด ถ้าเป็นดอกเบี้ยบ้าน ทางออกที่ดีที่สุดคือ เดินเข้าธนาคารไปขอลดดอกเบี้ยหากเราจ่ายไม่ไหว หรือวิธียอดฮิตคือ การรีไฟแนนซ์ เพื่อให้ดอกเบี้ยถูกลง จะได้ไม่ต้องกลุ้มกุมขมับจนกลายเป็นหนี้เสียในอนาคต เพราะดอกเบี้ยขาขึ้นเป็นสิ่งที่เลี่ยงไม่ได้ในช่วงที่ทุกอย่างกำลังเข้าสู่ภาวะปกติ!.

ตรึงดอกเบี้ยเงินกู้ถึงสิ้นปี

“ฉัตรชัย ศิริไล” กรรมการผู้จัดการธนาคารอาคารสงเคราะห์ (ธอส.) กล่าวว่า ธอส.ยังพร้อมตรึงอัตราดอกเบี้ยเงินกู้บ้านไว้ให้นานที่สุดอย่างน้อยถึงสิ้นปี 65 เพื่อแบ่งเบาภาระและให้เวลาลูกค้าในการปรับตัว ซึ่งปัจจุบันธนาคารมีพอร์ตสินเชื่อคงค้างอยู่ที่ 1.6 ล้านล้านบาท เป็นพอร์ตลูกค้าสินเชื่อที่มีดอกเบี้ยลอยตัวกว่า 1 ล้านล้านบาท โดยคาดว่าดอกเบี้ยของธนาคารจะขยับเท่าตลาดอย่างน้อยอีก 6 เดือนหรือภายในช่วงกลางปี 66 แม้การตรึงดอกเบี้ยไว้ก่อนจะกระทบต่อต้นทุนของธนาคารจากส่วนต่างรายได้ดอกเบี้ยสุทธิที่หายไปสูงสุดประมาณ 1,900 ล้านบาท อย่างไรก็ดี ตั้งแต่เดือน ม.ค.-มิ.ย. 66 ธนาคารจะค่อย ๆ ทยอยปรับขึ้นดอกเบี้ยไปให้เท่ากับตลาดโดยประเมินจากผลกระทบการทยอยขึ้นดอกเบี้ยนโยบายของ กนง. ในปี 66 จะกระทบส่วนต่างรายได้ดอกเบี้ยสุทธิอีกกว่า 5,000 ล้านบาท

“ตอนนี้ส่วนต่างรายได้ดอกเบี้ยรับและดอกเบี้ยจ่ายบางลงเรื่อย ๆ ดังนั้นสิ่งที่แบงก์ต้องทำคือ ลดค่าใช้จ่ายในการดำเนินงานและบริหารคุณภาพสินทรัพย์เพื่อไม่เสียสำรองและตอนนี้ก็กำลังพิจารณาผลกระทบของความห่างของดอกเบี้ยระหว่างตลาดกับ ธอส. ว่ากว้างมากหรือไม่ ถ้าจากนี้ไปอีก 3 เดือนอยู่แค่ 0.25-0.50% ก็ไม่น่ากลัว แต่หากถ่างไปถึง 0.75% อาจเป็นเรื่องใหญ่ แต่ประเมินแล้วเต็มที่น่าจะแค่ 0.50%ซึ่งยังต้องลุ้นในรอบการประชุม กนง.อีกครั้งในช่วงวันที่ 30 พ.ย.นี้”

หวั่นหนี้เสียพุ่งกระฉูด

วิศิษฐ์ ลิ้มลือชา รองประธานสภาหอการค้าไทย กล่าวว่า เมื่อดอกเบี้ยของประเทศขยับขึ้นจะส่งผลกระทบต่อผู้ประกอบการซึ่งเป็นปัจจัยที่มีผลต่อธุรกิจเพิ่มจากผลกระทบจากโควิด-19 การที่ดอกเบี้ยปรับตัวสูงขึ้นจะมีผลต่อต้นทุนทางการเงินของผู้ประกอบการอาจทำให้เกิดหนี้เสียเพิ่มมากขึ้นก็เป็นไปได้โดยสิ่งที่ผู้ประกอบการต้องปรับตัวเพื่อรับมือจากการขึ้นอัตราดอกเบี้ยคือ การลดต้นทุนธุรกิจการปรับสินค้าให้เข้ากับกำลังซื้อที่เริ่มหดตัวลงเพื่อสามารทำราคาแข่งขันกับคู่แข่งได้ นอกจากนี้หนี้สินเดิมที่มีอยู่คงต้องเร่งเจรจากับสถาบันการเงินเพื่อหาทางผ่อนปรนหนี้สินจากการปรับขึ้นอัตราดอกเบี้ย

การปรับขึ้นอัตราดอกเบี้ยยังมีผลต่อการลงทุนใหม่ ๆ ที่จะเกิดขึ้นได้ยาก ซึ่งการที่สหรัฐประกาศขึ้นดอกเบี้ยบ่อยครั้งจะส่งผลให้เกิดภาวะเศรษฐกิจถดถอยการลงทุนใหม่ไม่มีธุรกิจเดิมเดินต่อได้ยาก แต่ยังเชื่อสหรัฐคงไม่ขึ้นดอกเบี้ยได้ตลอดเมื่อถึงระดับภาวะเศรษฐกิจถดถอยสหรัฐก็ต้องปรับเปลี่ยนนโยบายเงินก็จะทำให้ดอลลาร์อ่อนค่าลง ส่งผลให้เงินสกุลอื่น ๆ แข็งค่าโดยเวลานี้เงินบาทอ่อนค่ามาก็เป็นไปตามทิศทางค่าเงินทั่วโลกหลังจากธนาคารกลางสหรัฐขึ้นอัตราดอกเบี้ย ส่งผลให้เงินสกุลดอลลาร์แข็งค่าและเมื่อเงินบาทอ่อนจำเป็นต้องรีบสร้างประโยชน์โดยเฉพาะการส่งออกและการท่องเที่ยวที่ต้องเร่งสร้างรายได้เข้าประเทศมากที่สุด ซึ่งช่วงนี้เป็นจังหวะดีของการส่งออกโดยผู้บริโภคเริ่มมองสินค้าราคาไม่แพงจึงทำให้สินค้าไทยแข่งขันได้มากขึ้น

หวั่นค่าเงินแตะ 39 บาท

เกรียงไกร เธียรนุกุล ประธานสภาอุตสาหกรรมแห่งประเทศไทย (ส.อ.ท.) กล่าวว่า การขึ้นดอกเบี้ยครั้งนี้มาจากภาวะเงินเฟ้อที่อยู่ระดับสูงและค่าเงินบาทที่อ่อนค่าหากยังคงเดิมไม่เปลี่ยนแปลงจะยิ่งทำให้แนวโน้มค่าเงินบาทของไทยอ่อนค่าต่อเนื่องได้และกดดันให้ไทยเกิดขาดดุลการค้าเพิ่มขึ้นโดยค่าเงินบาทได้อ่อนค่าลงมากตามทิศทางการแข็งค่าของเงินดอลลาร์สหรัฐหลังจากที่ธนาคารกลางสหรัฐ (เฟด) ล่าสุดปรับขึ้นดอกเบี้ยอีก 0.75% และจะขึ้นดอกเบี้ยอีกไปสู่ระดับ 4.4% ในสิ้นปีนี้ ซึ่งก็จะทำให้ค่าเงินทุกสกุลอ่อนค่าลงเช่นเดียวกับค่าเงินบาทของไทย ที่หากไม่ทำอะไรต่อไปก็จะหลุด 39 บาทต่อดอลลาร์ และอ่อนไปเรื่อย ๆ เช่นกัน

ทั้งนี้ ค่าเงินบาทที่อ่อนค่ามีทั้งปัจจัยบวกและลบ จำเป็นต้องวางสมดุล โดยส่งผลดีต่อภาคส่งออกและการท่องเที่ยว ขณะที่การนำเข้าจะสูงขึ้นทั้งในแง่วัตถุดิบเครื่องจักร และที่สำคัญ คือพลังงานที่ไทยต้องพึ่งพิงการนำเข้าน้ำมันดิบถึงวันละประมาณ 9 แสนบาร์เรล ยังไม่รวมถึงก๊าซธรรมชาติเหลวหรือแอลเอ็นจี และทำให้ไทยต้องจ่ายเพิ่มขึ้น แต่การอ่อนค่าของเงินบาทถือเป็นโอกาสของผู้ส่งออก อาทิ กลุ่มอุตสาหกรรมอาหาร รวมถึงภาคการท่องเที่ยวที่กำลังกลับมาคึกคัก ขณะที่ผู้นำเข้าน้ำมันและวัตถุดิบสำหรับการผลิตเพื่อจำหน่ายในประเทศ จะได้รับผลกระทบหนักทำให้ต้องส่งผ่านต้นทุนบางส่วนไปยังผู้บริโภคเช่นกัน

…ทีมเศรษฐกิจ…